マイナス金利が住宅ローンに与える影響

◆SAREX News 2016年3月◆

チャイナリスク、オイルリスクに挟撃され、あれよあれよの株価となった東京ストックマーケットに、再び黒田バズーカが撃ち込まれた。金融政策としては最後の切札とも言えるマイナス金利導入である。今回は、異次元の緩和から次の異次元に入りつつある金融政策の住宅ローンへの影響について触れる。

■米住宅ローン リスクとリターンに関する選択肢■

米国住宅市場の回復が目覚ましい。2016年の米国新設着工数は150万戸の予測が出るほどの好調ぶりだ。金融が不動産と建築を回転させている米国の住宅ローンを再確認しておく。

米国では債務不遡及型ノンリコース住宅ローンを義務化している州と任意の州とに分かれている。任意の州ではノンリコースローンと債務遡及型のフォワードローンの選択が可能となっているが、あえてフォワードローンが選ばれるには相応の理由がある。

米国の住宅価格は、短期のアップダウンを繰り返しながら長期傾向では上昇を継続している。

不動産時価が抵当価値を上回るとホームエクイティ(住宅資産価値)が発生し、そのホームエクイティが担保となり旺盛な消費や2戸目の住宅投資に振り向けられる。しかし一方で、不動産下落により抵当価値がローン残債を下回るネガティブエクイティも発生する。

そうなると、今度は逆に住宅ローン返済額の増額を請求されることになる。住宅取得という高額な投資を住宅ローンというレバレッジをかけて行う以上、リスクとリターンに関して複数の選択肢が用意されているわけだ。

リスクを避けるならノンリコースローンを選べばよいし、資産形成を目論むのであればフォワードローンが有効となる。

■貧困リスクとリバースモーゲージ■

米国住宅ローンの特徴の1つとしてリバースモーゲージ(ホームエクイティコンバージョンローン)がある。後期高齢者1割負担で済む日本のような手厚い社会保障制度が存在しない米国においては、疾病の貧困リスクは極めて高く、リバースモーゲージが社会保障のサブシステムのような位置づけとなっているとも言える。

2009年のリバースモーゲージの利用状況を見てみると13万件、360億ドルの契約高があり、利用者の平均像(1997年データ)は年齢76歳、年収1万ドル、年金8,000ドルとなっていて、“ラストリゾート”の呼び名にほど遠くつましい。

■日本のマイナス金利への感応度には疑問符■

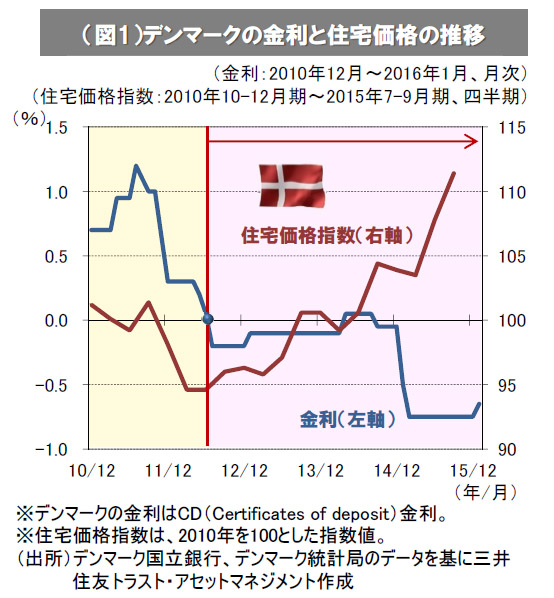

日本より早く2015年11月よりマイナス金利が始まった欧州では、デンマークやスウェーデンで住宅ローンのマイナス金利が始まっている。

日本より早く2015年11月よりマイナス金利が始まった欧州では、デンマークやスウェーデンで住宅ローンのマイナス金利が始まっている。

デンマークのノルディアクレジットでは2016年上半期の住宅ローン金利を-0.3%に設定したと報じられている。

ローン融資に事務手数料がかかるので利用者は多少の費用負担は行うとのことだ。それでもマイナス金利効果は目覚ましく、バブルに近い不動産価格上昇がデンマークでは起こっている。

さては日本である。マイナス金利というターボチャージャーは住宅給付金程度の効果はあるだろう。但し、それ以上でも以下でもない。

なぜならば経済には強い粘性があり、日本のデフレ脱却は未だ久しからずであるからだ。住宅取得者はキャピタルゲイン(資産価値)への期待はとうになくしている。つまり、米国や欧州のような正の金利感応性で住宅需要を活性化させるための基本条件は、一にも二にも資産価値の上昇が不可欠となる。

■2016年のお勧め住宅ローン まずは10年■

2016年は10年固定型住宅ローンをお勧めする。メガバンクが先導して、1%を切る10年固定型住宅ローンの販売が年度内に予定されている。

長期固定の安心と短期変動のメリットを足して2で割るような中途半端さはさることながら、混迷する経済状況の中でリスクを取りつつ予見できない将来をヘッジできる次善策としてお勧めできる商品だ。

10年で仕事や家族も環境も変わる。そしてローン減税の期間も10年間である。いわゆる教育家族が必要とするコアの住生活期間も最低10年である。

10年固定ローンのリスクシミュレーションを試みる。①3,000万円を三井住友信託銀行10年固定0.79%ローンで借り入れると、総返済額は3,271万円となる。②30年償還計画とすると、月次の返済額は96,510円となり、10年間で1,158万円となる。③現在中古実勢相場の10年落ち6掛けで計算すると、1,800万円の再販価値が残る。つまり、①-(②+③)=313万円が経済的リスクである。